日本もじわじわと金利が上昇しつつありますね…

日本が金融緩和を終了すると、国の国債の利子支払い(国債費)が増えるので、防衛費の増額や異次元の少子化対策などただでさえ、国の歳出が増えている中、いよいよ消費税の増税の予感がします…

インフレ+消費税増税、、がダブルできたら、辛すぎですね。

週末ランチは、マクドナルド。モバイルオーダーしようとしたら、チーズバーガーが200円に。

まじか、、、とうとう200円の大台。昨年初めまでは140円だったので1年経たないうちに60円も値上がりしてしまいました。

小6長男は食べ盛りで、バーガーは2個、小3二男も2個食べたいと言い出すのも時間の問題。家族4人でマック3,000円超えも見えてきてしまいました。

ユニクロは年収最大4割アップのようですが、我が家には給料アップの気配はなく、効率的な資産運用などで自衛していくほかはなそうです。

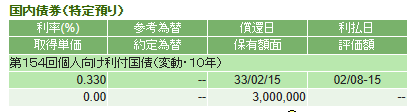

そんな中、近年は利率が低すぎて保有する意味を全く感じなくなっていた個人向け国債の変動型10年が0.33%と、定期預金の金利を超えるようになってきました。

1. 個人向け国債とは?

個人向け国債は、安全性の高い金融商品で、主に下記のようなメリットがあります。株式ほどハイリスクハイリターンではなく、定期預金に預けるよりはマシといった程度です。

- 一年以上保有すると元本割れなし

- 銀行の定期預金より金利が高いことが多い(0.05%の最低金利保証)

- 変動タイプは金利は半年毎に見直されるので、インフレに強い

一番のメリットは、一年以上保有すると元本割れがないことです。額面金額から直前2回分の利子を支払えば、中途換金ができるのです。

金利上昇局面では債券価格が下落するのが一般的ですが、個人向け国債は中途解約でも債券価格の下落の影響を受けないので、安心して保有できます。

「日本国は借金をたくさん抱えていて、国債は日本銀行がほとんどを引き受けしてるとも聞くし、何だか危なそう…」という意見もあるようですが、国が発行かつ個人向けにここまで優遇した個人向け国債が額面で換金されなくなったケースでは、日本株や銀行預金もどうなってるか分からないので、現時点ではあまり気にしていません。

2. 個人向け国債の種類と金利

変動を選んだ場合、半年毎に金利が見直しされるので、今のようなもしかして金融緩和が終わりを迎えて金利が上昇するかもというときにピッタリです。

金利も変動10年が一番高いですね。

3. 比較対象とするオリックス銀行の定期預金金利

私は子どもの教育資金など、数年後に必ず使うお金は、オリックス銀行の定期預金に貯金しています。

だいたい使い勝手のよい1年で預けているので、現在の金利は0.22%となっています。

最近はNISAなどで運用した方が、1%に満たない預金金利で運用するよりは良いという意見が多いです。

しかし、投資はインデックス投資したとしても、大学入学などで引き出したい時に半値になっているリスクが怖い…

というのも、私の大学の学費を父が上昇を続けるNTT株に最高値付近で突っ込んで溶かしてしまった…というのを間近で見ていたので、やはり株には恐怖が残っています。

4. まずは300万円を個人向け国債へ

オリックス銀行に預けていた定期預金を300万円解約して、個人向け国債を購入しました!

300万円という金額は、個人向け国債の満期が10年なので、現在12歳の長男の大学学費には使えないので、現在9歳の二男の大学の学費を想定しています。

二人とも300万円ずつは学資保険に加入しているので、受験費用・入学金は学資保険で賄えるので、2年目以降の学費の支払いを定期預金か個人向け国債で払うイメージです。

株価が上昇してくると、来年からは非課税枠が大きくなるNISAで株式を購入したくなりそうですが、ここはグッと我慢して、教育費だけは別枠で確保しておきたいと思います。

個人向け国債は、中途解約するときに直近2回分の利子を支払う必要があるので、そのペナルティもあるので少しは心理的に引き出さない方向に働いてくれるのではないかというのにも、期待しています。

コメント