アメリカの中央銀行にあたるFRBが、記録的なインフレを抑制するために政策金利を引き上げ、金融の引き締めに踏み切った今年は、債券下落の年となりました。

まだ本格的に金利が上昇していない今年の3月には、既に外国債券ETFの株価は下落していました。

しかし、債券下落と同時に円安も進行することが予想されたので、買い時が分からない…

ということで、とりあえず比較ポイントを設定するために、今年の3月にとりあえず5万円ずつ債券ETFを購入しました。

この比較ポイントより、円建てで安くなっていくようであれば、ナンピンを進めていく作戦です。

1. 米国債券ETFの初期投資

たくさんある米国ETFの中から、性質の異なる3つの債券ETFを選びました。

↓購入時検討時(3/11)時点での情報

| 3/11株価 | 利回り | 経費率 | ||

| BND | バンガード・米国トータル・債券市場ETF | 80.41$ | 2.01% | 0.04% |

| BLV | バンガード・米国長期債券ETF | 91.76$ | 3.19% | 0.05% |

| HYG | iシェアーズ iBoxx 米ドル建てハイイールド社債ETF | 81.32$ | 4.29% | 0.48% |

現在は、この時点より株価は下落し、利回りは上昇しており、外貨建てで見ると、追加購入したくなってきます。

ちなみに、購入した後で、楽天証券ではBNDと性質が似たAGGが買付手数料無料だと知り、ちょっと後悔。

2. 現在の債券ETFの状況

3月時点で想定していたより、インフレは深刻で、利上げも急ピッチで進行しています。

そのため、米国ETFの株価も購入時より下落しています。

しかしながら、同時に円安も進行しているので、なかなか円建てでは評価損にならず、BLVしか大幅にナンピン買いをできていません。

債券価格下落はある程度進んでいたけど、円安はあまり進んでいないという買い時が良かったのか、外国債券はこういうものなのか、、、、

3つの債券ETFを100万円ずつぐらい保有したいのですが、円安なので購入して永遠に円建てで含み損というのも恐ろしいので、なかなか購入を増やせません。

債券価格は今のままで、円高が進行してくれれば迷わず債券ETFを購入できるのですが、なかなか外国債券は難しいですね….

唯一、長期債券であるBLVだけは、購入後も株価が大幅に下落しているので、大幅な買い増しに成功し、残高は40万円を超えました。

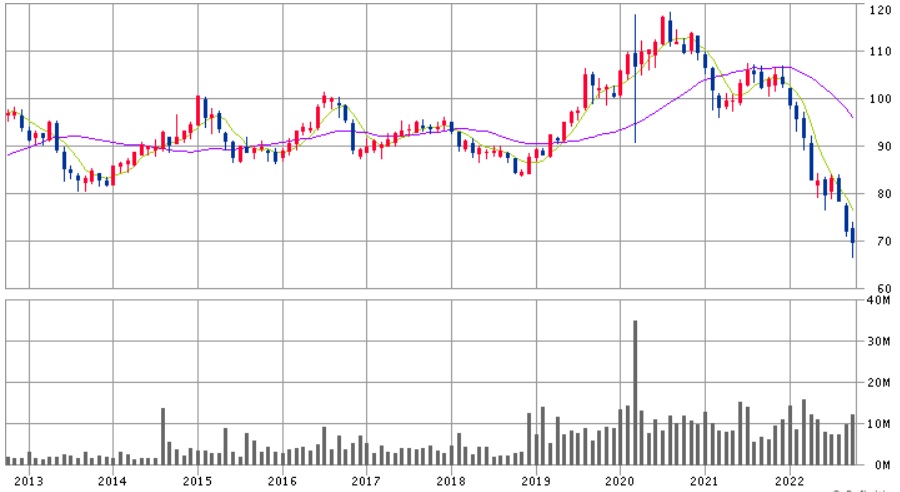

3. BLVの株価推移

BLV(バンガード米国長期債券 ETF)の株価推移ですが、3月に$90.2で5株購入(1ドル118円)を最初として、買い増しを続けています。

株価は$90から$70をきるぐらいまで下落していますが、為替レートが1ドル118円から150円に上昇しているので、円貨ベースでみるとたいした含み損にはなっていません。

米国金利が上昇すると、ドル高(円安)になるので、米国債券の買い時は本当に難しいです。

為替レートは気にせずに、コツコツ積み立てていけばいいという声もよく聞かれますが、円ベースで含み損をずっと抱え続けるのも精神衛生上よくないので。

4. アンカー効果

過去の株価水準がアンカー(錨)のように頭に残り、その株価水準にとらわれてしまうことで、合理的な投資判断ができなくなる『アンカー効果』。

自分の買い値には全く意味がないはずなのですが、私の場合、積立投資以外はこのアンカー効果の罠にかかり、どうしても前よりもお得になってしか買い増ししたくないという、非合理的な投資行動をとってしまいます。

理論では分かってるのですが、どうしてもナンピン買いになってしまい、右肩下がりの株を買ってしまいがちです。

XOM(エクソンモービル)のように、爆損からV字回復してくれれば、私のようなナンピン買い手法が報われるのですが、なかなかそのような株には巡り合えず、AT&T、MMM、インテル、ギャップなどを買い増しして傷口が広がっている感じです。

債券ETFは長期的に保有しておけば、ナンピン買いしてもひどいことにはならないと思っているので、こちらは100万円に到達するまでは、下がるたびに買い増ししていこうと思います。

コメント