根強い人気がある、第41回のSBI債の申し込みが、本日、2021/5/7(金) 12:00~始まります。

SBI債は、個人向け社債の中では、ソフトバンク債と並んで人気がある債券となっています。

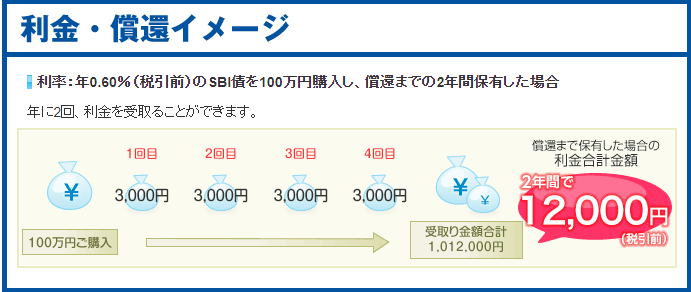

利率が年0.6%なので、税金の影響を無視すると、100万円投資すると、毎年6,000円(税引前)、2年間で12,000円の利金を受け取ることができるというものです。

定期預金に預けるよりは高金利ですが、社債は発行体会社の倒産リスクを背負っていると考えると、税引前 0.6%は少し物足りないような…

1. SBI債金利の推移

SBI債の金利推移ですが、正直ここ5年ぐらいでグッと下がりましたね…

私は、まだ金利が年利1.42%だった5年前に購入を検討して、実際に50万円分の申し込みをしました。

2016年 SBI債を購入する? メリットとリスクを比較してみた

が、その時には、抽選に外れて、残念ながら購入することができませんでした。

| 商品名 | 利率 | 発行日 |

| 第41回SBI債(2年) | 年 0.60% | 2020/05/24 |

| 第40回SBI債(2年) | 年 0.60% | 2020/04/14 |

| 第39回SBI債(2年) | 年 0.43% | 2019/06/03 |

| 第38回SBI債(2年) | 年 0.43% | 2019/03/04 |

| 第37回SBI債(2年) | 年 0.48% | 2018/07/19 |

| 第36回SBI債(2年) | 年 0.50% | 2017/03/28 |

| 第35回SBI債(2年) | 年 0.48% | 2016/12/12 |

| 第34回SBI債(2年) | 年 0.70% | 2016/06/06 |

| 第33回SBI債(1年) | 年 1.42% | 2016/01/26 |

トヨタAA株が消却され、100万円の現金が手に入ったこと、また、3月末で退職したことにより、470万円の退職一時金が入金されたことにより、かなり手元資金が厚くなっています。

一方、米国株の株価は最高値付近であるため、なかなか買い増しをしにくいので、運用先として改めてこのSBI債を加えるのか、検討したいと思います。

2. SBI債の特徴

さて、人気のSBI債の特徴を見ていきましょう。

発行体である、SBIホールディングス株式会社というのは、日本最大の証券会社であるSBI証券と、住信SBIネット銀行、SBI損保など、ネット専業の金融サービスを主に提供している子会社を保有しています。

SBI証券でのみ、購入ができるので、今回は見合わせても、今後金利が上がったら購入したい場合には、予め口座を開設しておくとよいでしょう。

①円建て社債

まず、円建てであるので、為替リスクがなく、『会社が倒産しない限り』という前提付きではありますが、満期まで保有していれば、元本が保証されていることが安心材料の一つです。

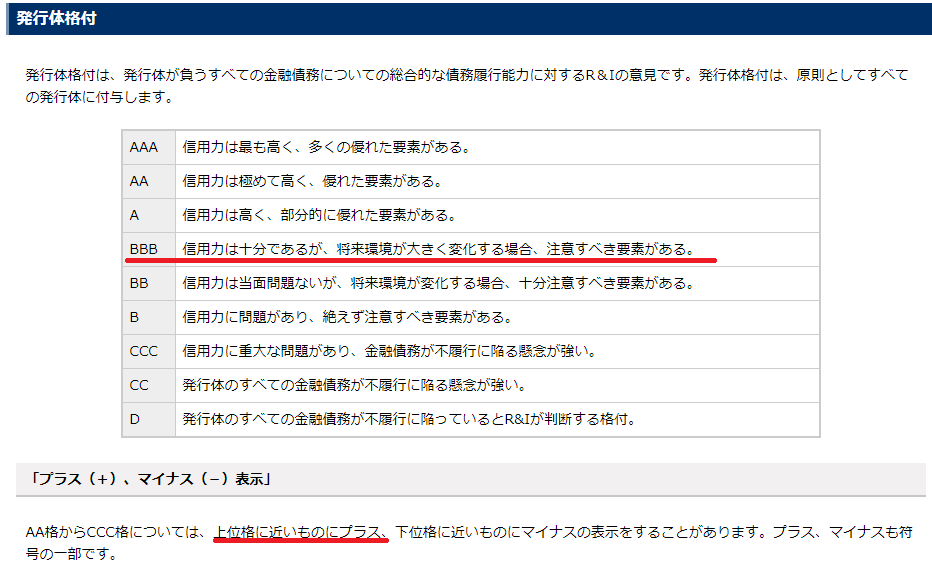

②格付けは、BBB+(R&I)

R&Iの格付けにおいては、BBB+という、「信用力は十分であるが、将来環境が大きく変化する場合、注意すべき要素がある。」となっています。

正直、格付けはあまり高くありませんね…

幸い発行期間が2年なので、SBIだし、まぁ、大丈夫かな…とは個人的には思いますが、購入する方はこのリスクと、利率のリターンが見合ってるかを判断しましょう。

格付投資情報センター

③期間:約2年

満期償還まで2年となっています。

④利率:年0.6%(税引前)

安全性資産である、定期預金や個人向け国債と比べると、発行体のリスクがあるので、利率は高めです。

- 個人向け国債 :0.05%(下限利率)〜

- 楽天銀行 マネーブリッジ:0.1%

- オリックス銀行 eダイレクトスーパー定期300、2年:0.15%

- 社内預金:0.5%(下限利率)〜

- トヨタ AA株:0.5〜2.5% (既に消却済、再発行予定なし)

ソフトバンク債など、社債でももっと高い利率のものがありますが、事業としてリスクが高そうなので、比較対象には入れていません。

やはり、トヨタAA株が断然魅力的なのですが、先月トヨタに消却されてしまったので、仕方ありません。

こうして、比較してみると、0.6%という利率は、社内預金の最低利率 0.5%よりも少し高いという、絶妙な利率ですね。

「元本割れのリスクは負いたくない」、「定期預金より高い金利が欲しい」というターゲットを狙っている感じですね。(SBIが倒産しない限り、「元本保証」という前提付きですが…)

3. SBI債を購入するか?

「今回、SBI債を購入するか」ですが、今回は見送ることとします。

やはり、1%を超えないと、「SBIホールディングス株式会社」という一社が2年間倒産しないというリスクを負うほどのメリットを感じられませんでした。

同じ債券を持つなら、アメリカでは今後金利が上昇しそうなので、もう少し待ってから、アメリカの債券ETFである、BNDやBLVを買いたいと思います。(今後、債券をポートフォリオに加えるか、リスクを取って今までのように、PFFやARCCを代替とするかは今後検討したいと思います。)

もちろん、BNDやBLVは価格変動リスク、為替リスクがあるので、SBI債よりも元本割れのリスクはずっと高いので、比較対象ではないのかもしれませんが、1%以下の利率で中途半端なリスクと資金固定されるより、楽天証券と楽天銀行を口座連携することにより金利がUPしたマネーブリッジに資金を置いて0.1%の金利を貰いながら、次の投資チャンスを待ちたいと思います。

コメント